一直以来,我看到了太多足以使卡尔·波普尔愤怒的证实谬误。人们会找来没有跳跃性变化或极端事件的数据,向我“证明”可以使用高斯分布。这就如同我在第五章证明辛普森不是凶手的“证据”。整个统计学界都把证据的缺乏当作事件没有发生的证据。而且,人们不明白一个根本的非对称性:只要一个反例就能够推翻高斯分布,而上百万次观察也不能完全证明高斯分布的适用性。为什么?因为高斯钟形曲线不允许出现大的离差,而极端斯坦的方法并不排斥长期的平淡无奇。

证实

本来,我并不知道曼德尔布罗特的研究在美学和几何学之外也很重要。与他不同,我并没有被放逐:我从实践者和决策者那里获得了许多赞许,尽管不是从他们的研究人员那里。

我不能接受的一个评论是:“你是正确的。我们需要你提醒我们这些方法的缺陷,但不能把它们全盘否定。”也就是说,我既要接受把事情简单化的高斯分布,又要接受大的离差的可能性,他们没有认识到这两种方法的不相容性,似乎一个人可以只死一半一样。在20年的争论中,这些投资组合理论的使用者没有一个人解释他们是如何在接受高斯框架的同时接受大的离差的——没有一个人。

但突然之间我得到了最没有想到的证据。

我无法让人们理解平均斯坦和极端斯坦的区别,人们向我提出的许多观点都试图向我显示钟形曲线在社会中的应用很不错——去看看信用局的记录等。

它就是黑天鹅

心理学家菲利普·泰洛克(第十章的专家颠覆者)在我的一次演讲之后表示,他对听众表现出来的强烈抵触感到吃惊。但人们如何解决这种认知上的抵触会有很大差别,因为这种差别对他们所学的一切的核心和他们使用并将继续使用的方法进行攻击。有一点很明显,那就是几乎所有攻击我的思想的人都是把它扭曲后再攻击,比如他们会攻击“全都是随机和不可预测的”而不是“大多是随机的”,或者混淆了我的观点,向我证明钟形曲线在有些物理领域是有效的。有人甚至不得不修改我的生平。在瑞士卢加诺的一次研讨会上,迈伦·斯科尔斯一度暴怒,对我的思想的一个改编版发起攻击。我可以从他脸上看到痛苦。有一次在巴黎,一位把部分精力花在研究高斯分布的某个微不足道的子特征上的数学界大人物勃然大怒,因为当时我提出了关于黑天鹅在市场中发挥作用的经验证据。他气得满脸通红,呼吸困难,开始辱骂我玷污了学术,不知廉耻。他甚至大喊“我是科学院院士”来加强他辱骂的权威性。(第二天我的书的法语版就售罄了。)最有趣的是史蒂夫·罗斯,这个被认为比斯科尔斯和默顿具有更高智慧的经济学家和可怕的辩论对手,只能通过指出我演讲中的小错误或不准确的地方来反驳我的观点,比如“马克威茨不是第一个”,这说明他对我的主要观点提不出看法。其他将生命中的大部分时间花在这些思想上的人则在网上进行破坏行为。经济学家经常提到米尔顿·弗里德曼的一个奇怪论点,那就是模型不一定要有现实假设,这使他们有了造出极具欺骗性的数学模型的借口。问题当然就是这些高斯化的模型没有现实假设,也无法产生可靠的计算结果。它们既不具现实性,也不具预测性。请注意我所遇到的思维偏见:人们在小概率事件上会犯错,比如每20年定期发生一次的事件。假如他们只有10年会受它的影响,他们就认为自己是安全的。

小罗伯特·默顿和迈伦·斯科尔斯是一家大型投机性证券公司的创始合伙人,该公司就是长期资本管理公司,我在第四章提到过。它聚集了学术界的顶尖人才,他们被称为精英。投资组合理论是他们进行风险管理的灵感来源,他们会进行精密的“计算”。他们成功地把游戏谬误放大到整个金融业。

崩盘后的几年对我来讲极具娱乐性。我参加了关于不确定性的金融和数学会议。所有演讲者,不论是否获得过诺贝尔奖,在谈到概率时都不明白自己在说什么,于是我便用我的问题刁难他们。他们“对数学深有研究”,但当你问他们概率从哪里来时,他们的解释清楚地显示他们陷入了游戏谬误。在那些低能的专家身上,你能够发现一种专业技巧与无知的混合。我没有得到一个有智慧的回答或者一个非情绪化的回答。由于我质疑的是他们的全部研究,所以我用上了各种攻击性的字眼:“鬼迷心窍”、“唯利是图”、“空想”、“散文家”、“游手好闲”、“陈词滥调”、“实用主义”(这个词对学术界是侮辱)、“学术化”(这个词对商界是侮辱)。成为被怒骂的对象并不是那么糟糕的事,你会很快习惯并只关注别人没有说什么。交易员受过如何面对暴怒的训练。如果你在一个混乱的交易场所工作,某个由于赔钱而情绪极差的人可能会咒骂你直到他的声音嘶哑,然后忘掉这件事,一小时后请你去参加他的圣诞聚会。所以你对辱骂要变得麻木,尤其在你学会想象那个辱骂你的人是某种缺乏自制力的吵闹的猴子的变种的时候。只要保持镇定和微笑,专心致志地分析那个说话者而不是他说的话,你就会赢得这次争论。针对智者本人而不是针对思想的情绪化攻击,是一种很高的奉承,它说明那个人对你的观点根本讲不出有见地的话来。

然后,1998年夏天,由俄罗斯金融危机引发的一系列大事件发生了,这些事件在他们的模型之外。这是一只黑天鹅。长期资本管理公司破产,并几乎把整个金融系统拖下水,它的影响太大了。由于他们的模型排除了大离差的可能性,所以他们把自己置于可怕的风险之下。默顿和斯科尔斯的思想以及现代投资组合理论开始动摇了。损失太惨重了,惨重到我们无法再忽略知识的闹剧。我和许多朋友以为投资组合理论家会面临烟草公司的命运:他们害得人们损失了积蓄,并很快为自己的高斯方法造成的后果负责。

事情在1997年变得更加糟糕。瑞典学院再次将诺贝尔奖发给以高斯方法为基础的迈伦·斯科尔斯(Myron Scholes)和罗伯特·C.默顿,他们改进了一个老的数学公式,使它与现有的高斯一般金融均衡理论兼容,于是得到了经济学界的认可。这个公式现在“能用了”。它有许多被人们遗忘的先行研究者,包括数学家兼赌徒爱德华·索普(Edward Thorp)。他撰写了畅销书《击败庄家》(Beat the Dealer),告诉人们如何在玩21点时赢钱,但人们却认为是斯科尔斯和默顿发明了这种方法,实际上他们只是使它被学术界接受而已。那个公式就是我的谋生之道。交易员比学术界更知道它是怎么回事,因为他们日夜担心风险,只不过他们很少有人能够用术语表达想法,所以我感觉我代表的是他们。斯科尔斯和默顿使这个公式变得依赖高斯分布,而他们的“先驱者”没有对它做过这类限制。[3]

但这并没有发生。

更大的恐怖

相反,商学院的MBA们继续学习投资组合理论。期权定价公式继续被冠以布莱克–斯科尔斯–默顿的名字,而不是其真正发现者的名字,如路易斯·巴切里亚(Louis Bachelier)、爱德华·索普等。

所以,高斯[2]占领了我们的商业和科学文化,与它直接相关的西格玛、方差、标准差、相关性、R平方和夏普比率等字眼充斥于金融界的行话之中。如果你阅读一份共同基金的招股说明书,或者某对冲基金投资组合的说明,它们很可能向你提供据说能评估“风险”的定性数字,其计算将基于上述从钟形曲线或其家族派生的术语中的某一个。例如,如今养老保险基金的投资策略和基金选择由依赖于投资组合理论的“顾问”审查。如果出了什么问题,他们会说他们依赖的是标准的科学方法。

如何“证明”

后来我才意识到,受过高斯方法训练的金融专业人士正在占领商学院,进而占领MBA课程,单美国每年就培养出10万学生,他们全都被一种伪投资组合理论洗脑了。任何经验观察都不能阻止这种认识上的传染性。人们似乎认为,教会学生基于高斯理论的分析方法总比什么也不教好。它看上去比罗伯特·C.默顿(社会学家罗伯特·K.默顿之子)所说的“奇闻逸事”更科学。默顿写道,在投资组合理论之前,金融学只是“奇闻逸事、拇指规则和对会计数据的操纵”。投资组合理论“把这种知识大杂烩变成严谨的经济学理论”。鉴于其多少有些知识严肃性,也为了将新古典经济学与一种更诚实的科学做比较,请看19世纪现代医学之父克劳德·伯纳德说过的一句话:“现在只讲事实,科学以后再说。”你应该把经济学家送进医学院。

小默顿是新古典经济学的代表人物,我们在长期资本管理公司的例子中已经看到,新古典经济学最有力地体现出了柏拉图化知识的危险。[4]从他的方法中我看出如下模式。他以僵硬的柏拉图化的假设为起点,完全不具现实性,比如高斯概率分布以及许多同样令人厌烦的分布。然后他提出“定理”和“证明”,数学逻辑严谨而漂亮。定理与现代投资组合理论的其他定理也相符,后者又与别的定理相符,一整套关于人们如何消费、储蓄、面对不确定性、花钱和预测未来的理论体系因此建立了起来。他假设我们知道事情发生的概率。可恶的“均衡”一词总是会出现,但这整套理论就像一个完全封闭的游戏,一种规则齐全的垄断。

可以说瑞典银行和诺贝尔委员会在很大程度上推动了高斯现代投资组合理论的应用。软件销售商能够把这种“斩获诺贝尔奖”的方法卖出几百万美元。用它怎么可能有错呢?奇怪的是,业内每个人一开始就知道这一理论是错的,但人们习惯了这种方法。据说美联储主席格林斯潘曾说:“我宁愿听一个交易员的意见,也不愿听数学家的意见。”同时,现代投资组合理论开始传播。我要反复说下面的话,直到声音嘶哑:社会科学理论的命运取决于其传染性,而不是其正确性。

运用这种方法的学者就像洛克(Locke)定义的疯子:一个“从错误的前提进行正确推理的人”。

现在简单看一下“诺贝尔”经济学奖,它是瑞典银行为纪念阿尔弗雷德·诺贝尔设立的,根据希望撤销该奖的诺贝尔家人的说法,诺贝尔现在或许正恶心得在坟墓里翻滚。一位激进的家族成员把这一奖项称为经济学家为了把经济学推到高于应有的地位而进行的公关骗局。确实,该奖曾颁给一些有价值的思想家,比如经验心理学家丹尼尔·卡尼曼和思想经济学家弗里德里克·哈耶克。但评奖委员会也已经习惯于把诺贝尔奖发给那些用伪科学和伪数学为经济学“带来严谨性”的人。在股市崩盘之后,他们授奖给两名理论学家哈里·马克威茨和威廉·夏普:他们以高斯方法为基础,建立了漂亮的柏拉图化模型,对所谓的现代投资组合理论做出贡献。很简单,假如你去掉他们的高斯假设,把价格当作突破性变量,你能找到的就只剩下吹牛。诺贝尔委员会可能验证过夏普和马克威茨的模型,其作用就像网上出售的江湖偏方,但斯德哥尔摩似乎没人考虑这一点。委员会也没有征求我们这些实践者的意见;相反,它依赖于某种学术审查,而在有些学科,这种审查可能已经腐败到骨子里了。这次颁奖之后,我做了一个预测:“在这两个人能够获得诺贝尔奖的世界里,任何事都有可能发生。任何人都可能成为总统。”

优雅的数学有这样一个特点:它完全正确,而不是99%正确。这一特点能够取悦不喜欢模糊状态的机械头脑。不过,你不得不在某些地方作弊,才能让世界符合完美的数学,你不得不在某些地方做无意义的假设。但我们在哈迪的话中已经看到,专业的、“纯粹的”数学家是尽可能诚实的。

任何人都可能成为总统

所以令人感到疑惑的是,像默顿这样的人居然想当无懈可击的数学家,而不是专注于让模型符合现实。

我不知道的是,1987年并不是高斯方法第一次显露出欺骗性。曼德尔布罗特在1960年左右向经济学界提出突破性分布的观点,并向人们展示高斯曲线不能描述当时的市场价格。但在兴奋之后,人们意识到他们不得不重新学习。当时一位具有影响力的经济学家、已故的保罗·库特纳(Paul Cootner)写道:“就像之前的丘吉尔首相一样,曼德尔布罗特不是向我们许诺乌托邦,而是向我们许诺血、汗、苦役和眼泪。假如他是正确的,我们几乎全部的统计工具都是过时或毫无意义的。”我要对库特纳的话做两点更正。首先,我要把“几乎全部”替换为“全部”。其次,我不同意血和汗的说法。我认为曼德尔布罗特的随机理论比传统统计学易懂得多。假如你是新入行的,就不要依赖老的理论工具,也不要对确定性有很高的期望。

这就是你从军人和负责安全的人的思维中可以学到的东西。他们不在乎“完美”的游戏推理,他们想要的是具有现实意义的假设。最终,他们关心生命。

我以1987年的美国股市崩盘作为第一章的结尾,正是这次崩盘使我大举发展了我的黑天鹅思想。就在崩盘之后,我指出那些用西格玛(标准差)衡量风险和随机性大小的人都是骗子,所有人都同意我的观点。如果金融世界满足高斯分布,那么像这次崩盘的情况(为标准差的20多倍)需要宇宙寿命的几十亿倍时间才会发生一次(看看第十五章的身高例子)。鉴于1987年的情况,人们相信稀有事件会发生,并且是不确定性的主要来源。但他们就是不愿意放弃高斯方法这一主要测量工具——“嗨,我们没别的啦”。人们需要一个参照数字,但这两种方法是不相容的。

我在第十一章提到过,有些人以伪前提作为“正式思考”游戏的开始,从而制造“严格的”理论,比如默顿的导师保罗·萨缪尔森和英国的约翰·希克斯(John Hicks)。这两个人破坏了凯恩斯的思想,并试图把它形式化。(凯恩斯对不确定性感兴趣,不喜欢各种模型产生的封闭型思维的确定性。)其他喜欢正式思考的人包括肯尼思·阿罗(Kenneth Arrow)和杰勒德·德布鲁(Gerard Debreu)。这4个人都是诺贝尔奖获得者,都处于一种数学导致的幻想状态,迪厄多内(Dieudonné)认为这些模型过于抽象,超过了必要的程度,这使它们完全无用,但最终他自己被孤立了,这是反对者通常的下场。[5]

后来者的背叛

如果你对他们的研究提出质疑,就像我质疑小默顿一样,他们会要你提供“严格的证据”。所以他们制定了游戏规则,你得按他们的规则行事。我是一个实践者,我的工作是从事复杂但从经验主义角度可以接受的数学,所以我无法接受假装的科学,也不接受追求确定性的失败科学。这些新古典模型的建立者是不是在做着更糟糕的事情?他们有没有可能编造确定性的假象?

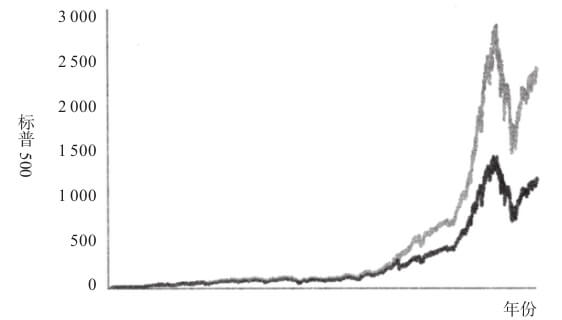

去掉过去50年中美国股市单日涨幅最大的10天,我们会看到市场收益的巨大差异,而传统金融学仅仅把这些单日大幅上涨当作异常。(这只是这类例子中的一个。虽然对于随意的阅读来说,它很具有说服力,但还有许多从数学的角度看更具说服力的例子,比如10西格玛事件的发生率。)

我们来看一看。

最奇怪的是,商务人士在听我演讲或听我讲案例时通常同意我的观点,但当他们第二天走进办公室时,又会回归他们习惯的高斯方法。他们的思维具有领域依赖性,所以在会议上他们可以进行批判性思考,但在办公室却不行。而且,高斯方法可以给他们数字,这似乎“比什么都强”。对未来不确定性的计算结果满足了我们对简单化的内在需要,即使它把不能用如此简单的方式描述的事物压缩成一个数字。

怀疑经验主义者提倡相反的方法。我关心前提甚于关心理论,我希望把对理论的依赖降至最低,我希望脚踏实地、减少意外。我宁愿追求大体的正确,而不是因追求精确而犯错。理论的简洁通常意味着柏拉图化和缺陷,它诱使你为了简洁而简洁。理论就像药物:经常无用,有时必要,只考虑自我,偶尔致命。所以必须小心、谨慎地使用,并且要有成人的监督。

显然,任何需要大于6西格玛的数字来证明市场属于极端斯坦的人都应该去检查一下大脑。已有数十篇论文指出过高斯家族概率分布的缺陷以及市场的突破性。请注意,多年来,我自己已经对2000万条数据进行了反向与正向的统计研究,这使我鄙视任何以高斯分布描述市场的人,但人们就是无法接受这一点。

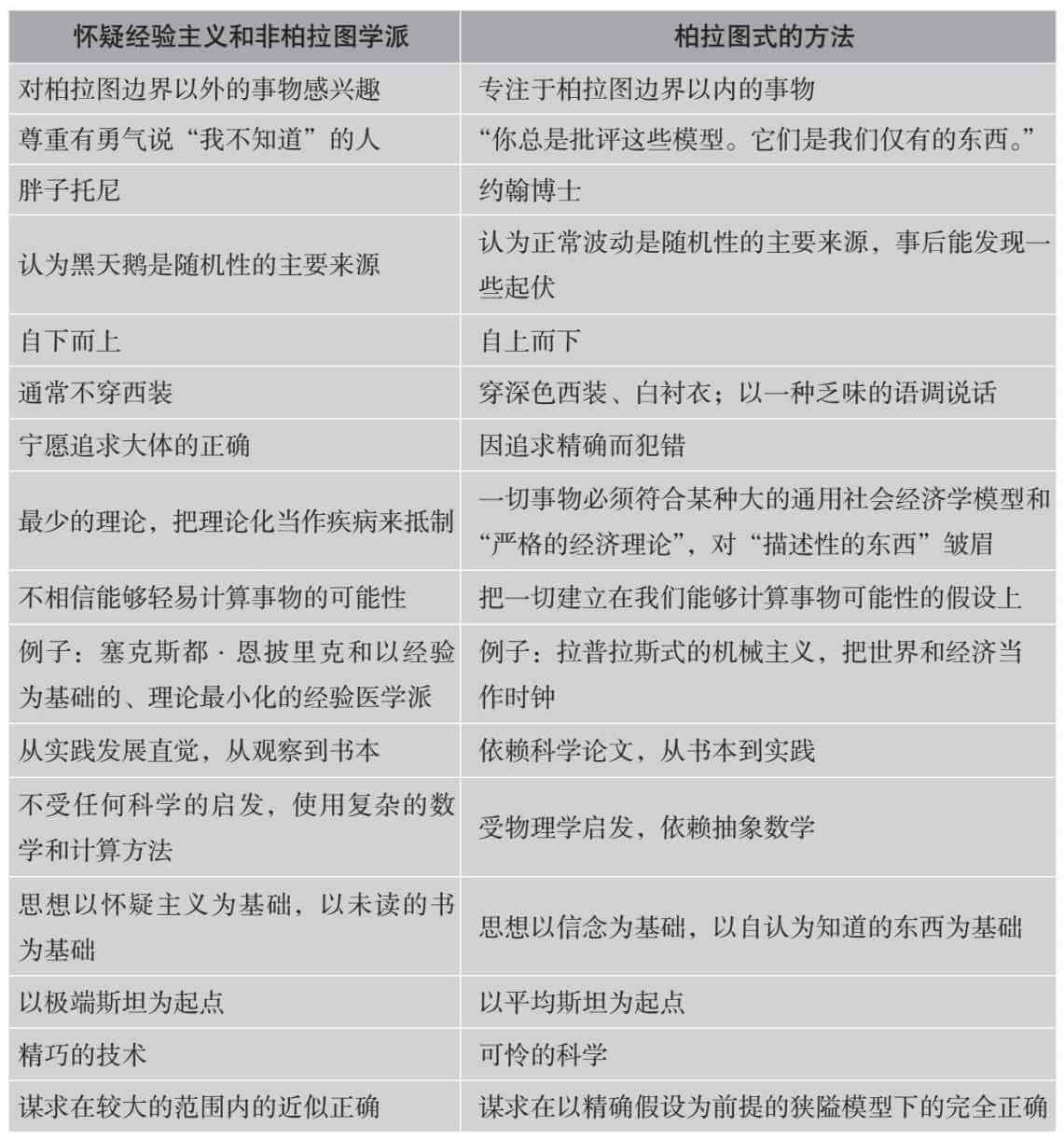

表17–1总结了我推崇的现代怀疑经验主义者与萨缪尔森的盲从者之间的差别,这种差别可以推及各种学科。

图17–1 去掉单日涨幅最大的10天后,美国股市收益的巨大差异

表17–1 两种不同的随机方法

我们先来讲讲我的商业生涯。请看图17–1。在过去50年中,金融市场最极端的10天代表了一半的收益。50年中的10天!同时,我们陷入无聊的探讨。

我表达了我在金融方面的观点,因为这是我提炼思想的领域。下面让我们来研究据说更有思想的人群:哲学家。

短短50年

[1] 本章简单讨论本书关于金融和经济学的整体观点。如果你认为不应把钟形曲线应用于社会变量,并且与许多专业人士一样,你已经相信“现代”金融理论是危险的垃圾科学,那么你可以跳过这一章。

本章讨论将伪数学应用于社会科学导致的灾难,真正的主题或许是颁发诺贝尔奖的瑞典学院给社会造成的危害。

[2] 诚然,高斯方法也经过反复的成功与失败,人们使用了所谓的补充性“飞跃”、压力测试、体制转换或者精巧的GARCH方法,虽然这些方法代表了人们付出的巨大努力,但它们都没能弥补钟形曲线的本质缺陷。这些方法在尺度上不是不变的。这就解释了为什么将精密的方法用于实际生活会失败,就像马克利达基斯竞争实验显示的那样。

商学院和社会科学院系的几十万学生以及商界人士仍然在学习“科学”方法,而这些方法都以高斯理论为基础,都陷入了游戏谬误。

[3] 请记住我也曾做过期权。期权不但长期受益于黑天鹅事件,而且是不成比例地受益,而斯科尔斯和默顿的“公式”忽略了这一点。期权的收益如此巨大,你甚至根本不需要正确估计可能性:你可以错误地估计概率,但仍然能获得惊人的收益。我称之为“双重泡沫”:对概率的错误估计和对收益的错误估计。

我在家里有两个书房:一个是真正的书房,有有趣的书和文学资料;另一个与文学无关,我并不享受那里的工作,在那里我要把问题分解为事实,并进行集中思考。在非文学书房里,有一整面墙的统计学和统计学史书籍,我一直没有勇气把它们烧掉或扔掉,虽然我发现它们除本身的学术应用之外别无用处。我不能在教室里使用它们,因为我向自己保证,就算饿死也绝不教垃圾知识。为什么我不能用它们?因为这些书里没有一本考虑极端斯坦——没有一本。少数几本是统计物理学家写的,而不是统计学家写的。我们向人们传授平均斯坦的方法,却让他们在极端斯坦中自生自灭。毫无疑问,我们在冒最大的风险:我们面对极端斯坦的问题,却“近似地”使用平均斯坦的方法。

[4] 我选出默顿是因为我发现他非常突出地体现了学术愚昧。我从他寄给我的一封7页的愤怒而带有威胁色彩的信中发现了他的弱点,这封信给我的印象是他对我们如何交易期权并不熟悉,而期权正是他的研究对象。他似乎以为交易员依赖于“严格”的经济理论,就好像鸟必须学习(糟糕的)工程学才能飞一样。

人们不明白一个根本的非对称性:只要一个反例就能够推翻高斯分布(正态分布),但上百万次观察也不能完全证明高斯分布的适用性。为什么?因为高斯钟形曲线不允许出现大的离差。

[5] 中世纪医学也以均衡思想为基础,其是自上而下和类似神学的。幸运的是,其实践者失业了,因为他们无法与自下而上获得经验的外科医生竞争,后者是具有临床经验的兼任外科医生和牙医的曾经的理发师,在他们之后诞生了非柏拉图化的临床医学。我今天活着应当感谢自上而下的学院派医学在几个世纪之前失去了市场。