但是只要能够持续保持较快的增长速度,快速增长型公司的股票就会一直是股市中的大赢家。我所寻找的是那种资产负债表良好又有着实实在在的丰厚利润的快速增长型公司。投资快速增长型公司股票的诀窍是弄清楚它们的增长期什么时候会结束以及为了分享快速增长型公司的增长所付出的买入价格应该是多少。

所以当增长速度放慢时,规模较小的快速增长型公司将会面临倒闭的风险,而规模较大的快速增长型公司则会面临股票迅速贬值的风险。一旦快速增长型公司的规模发展得过大,它就会像格列佛[1]在小人国里一样遇到进退两难的困境,因为它再也无法找到进一步发展的空间。

周期型公司股票

直到20世纪60年代铝业和地毯业仍然是快速增长型行业,但是当这些行业成熟以后,这些行业中的公司就变成了与国民经济生产总值同步增长的缓慢增长型公司,其股价走势一点儿也引不起投资者的兴趣了,简直让人看了直打哈欠。

周期型公司是指那些销售收入和盈利以一种并非完全可以准确预测却相当有规律的方式不断上涨和下跌的公司。在增长型行业中,公司业务一直在不断扩张,而在周期型行业中,公司发展过程则是扩张、收缩、再扩张、再收缩,如此不断循环往复。

前面我已经提到过,电力公司,特别是位于美国南部和西南部阳光地带的电力公用事业公司是怎样从快速增长型行业变成缓慢增长型行业的。20世纪60年代,塑料行业当时在人们心目中的地位如此之高,以至于当达斯汀·霍夫曼在电影《毕业生》中轻声说出“塑料”后,这么简单的两个字竟然也成了一句非常著名的台词。陶氏化学公司进入了塑料行业,创造出了爆炸性的高成长,成为投资者连续几年追捧的快速增长型公司,后来随着其增长速度放缓,原来备受投资者青睐的陶氏化学公司变成了一家普通平凡的化学公司,拖着沉重的步伐缓缓前进,随着经济周期波动而上下起伏。

汽车和航空公司、轮胎公司、钢铁公司以及化学公司都是周期型公司,甚至国防工业公司的行为也像周期型公司,因为它们的盈利随着各届政府政策的变化而相应上升与下降。

快速增长型公司也会存在很多经营风险,特别是那些头脑过热而财务实力不足的新公司更是如此。一旦资金短缺的公司遇到十分头痛的大麻烦,通常的结果是这家公司最终不得不按照《破产法》第11章的条款申请破产保护。华尔街对于那些摆脱困境后变成了缓慢增长型公司的快速增长型公司绝不会看在过去表现很好的情面上心慈手软,一旦发生这种情况,华尔街会将其股价很快打压得一落千丈。

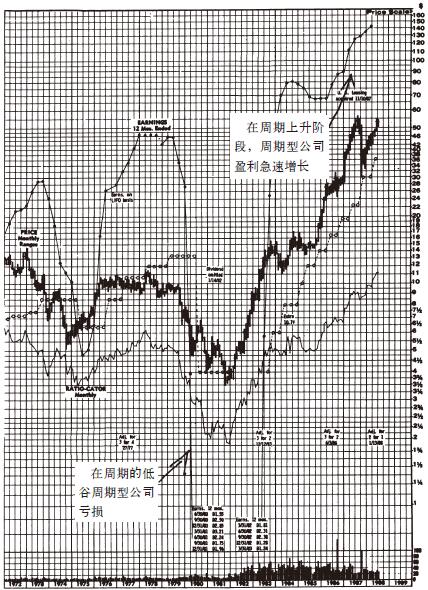

美国航空公司(American Airlines)的母公司AMR公司是一家周期型公司,福特汽车公司也是周期型公司,正如你可以在图7-5中看到的。周期型公司的股票走势图看起来就像对说谎者进行测试时测谎器所绘出的曲线或者阿尔卑斯山脉起伏的地图,与缓慢增长型公司类似于特拉华州平坦地势的股票走势图成了鲜明对比。

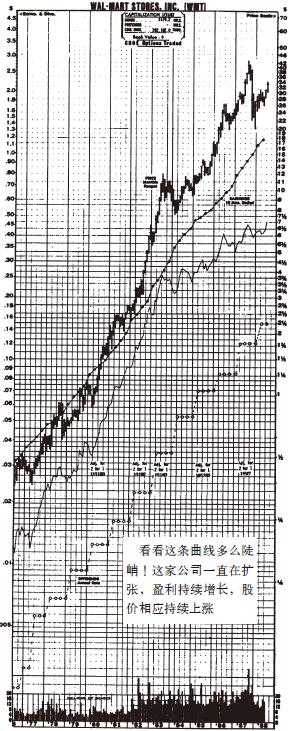

同样的情形也发生在快餐业的塔可钟公司、百货业的沃尔玛公司以及服装零售业的盖璞公司上。这些暴发性成长的公司掌握了迅速成长的经验,它们在一个地方取得成功之后,很快将其成功的经验一次又一次进行复制,一个又一个购物中心、一个又一个城市,不断向其他地区扩张。随着公司不断开拓新市场,盈利加速增长,于是推动了股价急剧上涨。

走出经济衰退,进入生机勃勃的经济繁荣阶段,周期型公司的业务一派兴旺,其股价的上涨要比稳定增长型公司快得多。这不难理解,因为在经济繁荣时期人们更多地购买新的汽车,更多地乘飞机旅行,相应引发对钢铁、化工等产品的需求进一步增长。但是当经济开始衰退时,周期型公司就会饱受痛苦,其股东的钱包也会严重缩水。如果你在错误的周期阶段购买了周期型公司的股票,你会很快亏损一半还要多,并且还要等上好几年的时间才会再一次看到公司业务重新繁荣起来。

快速增长型公司并不一定属于快速增长型行业。事实上,我更钟爱不属于快速增长型行业的快速增长型公司,对此我将在第8章中进一步讲解。在缓慢增长型行业中,快速增长型公司只需一个能够让其不断增长的市场空间照样能够快速增长。啤酒行业是一个增长缓慢的行业,但是通过抢占竞争对手的市场份额以及吸引饮用竞争对手品牌啤酒的客户转向它们的产品,Anheuser-Busch已经成为一家快速增长型公司。酒店行业的年增长率仅为2%,但万豪国际酒店集团公司在过去10年间通过不断抢占该行业的大部分市场份额,其年平均增长率达到了20%。

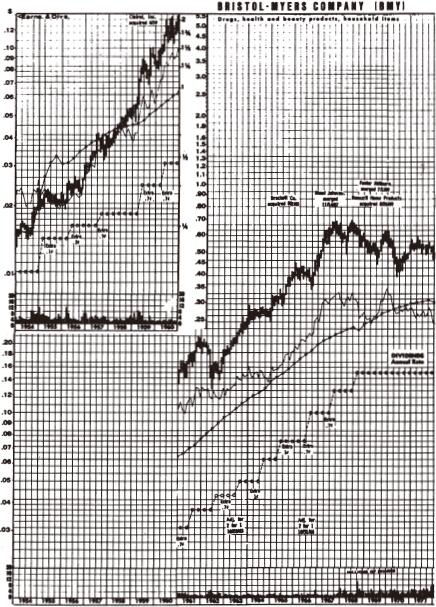

周期型公司股票是所有股票类型中最容易被误解的股票,这正是最容易让那些不够谨慎的投资者轻率投资于误认为十分安全的股票类型。因为主要的周期型公司都是些大型的著名公司,因此很自然地容易被投资者将其与那些值得信赖的稳定增长型公司混为一谈。由于福特公司的股票是一只蓝筹股,所以人们可能认为它与另一只蓝筹股百时美的股票(见图7-4)的股价表现会一模一样,但事实上并非如此。由于福特公司在衰退时期亏损高达数十亿美元而在繁荣时期盈利又会高达数十亿美元,公司交替性地大盈大亏使得其股价相应大起大伏,上下波动得非常剧烈。在股市不景气或者国民经济衰退时,如果像百时美这样的稳定增长型公司市值损失50%的话,那么像福特这样的周期型公司市值损失则会高达80%,这正是20世纪80年代初期福特公司股票的表现情况。你需要知道的是福特的股票与百时美的股票的股价表现完全不同。

快速增长型公司是我最喜欢的股票类型之一:规模小、新成立不久、成长性强、年平均增长率为20%~25%。如果你能够明智地选择,你就会从中发现能够上涨10~40倍甚至200倍的大牛股。对于规模小的投资组合,你只需寻找一两只这类股票就可以大幅度提高你的投资组合的整体业绩水平。

时机选择是投资周期型公司股票的关键,你必须能够发现公司业务衰退或者繁荣的早期迹象。如果你在与钢铁、铝业、航空、汽车等有关的行业中工作,那么你已经具备了投资周期型公司股票的特殊优势,与其他任何类型的股票投资相比,这种特殊优势在周期型股票投资中尤其重要。

快速增长型公司股票

在经济衰退时期,人们对狗粮的购买也不会减少,这就是为什么Ralston Purina的股票是值得持有的相对安全的股票。事实上,当我写到这里时,由于我的同事都害怕马上会发生一次经济衰退,他们正在一窝蜂地抢着购买凯洛格和Ralston Purina的股票。

图7-5福特汽车公司

百时美公司的收入在20年里只有过一个季度的下降,而凯洛格的收入在30年中没有一个季度下降过。凯洛格能从经济衰退中挺过来一点儿也不让人感到意外,因为不管经济状况有多么糟糕,人们还得吃玉米片。人们可以减少旅行次数,推迟购买新汽车,少购买一些衣服和贵重的小饰品,在饭店里吃饭时少点几只龙虾,但是他们吃的玉米片仍然会跟以前一样多,甚至为了弥补少吃龙虾没有填饱的肚子,他们反而会吃掉更多的玉米片。

公司(BMY)

困境反转型公司股票

困境反转型公司是那种已经受到严重打击而一蹶不振并且几乎要按照《破产法》第11章条款的规定申请破产保护的公司。它们不是缓慢增长型公司,它们根本没有任何增长;它们不是业务将会复苏的周期型公司,它们有着可能导致公司灭亡的致命伤,就像克莱斯勒汽车公司一样。事实上,克莱斯勒公司曾经是周期型公司,它在周期的不景气时期衰退得非常厉害,以至于人们认为它永远也不可能东山再起。一家管理不善的周期型公司有可能会遭遇到克莱斯勒公司那样濒临破产的困境,或者程度稍微轻一些,像福特公司那样遭遇到很大的麻烦。

图7-4百时美

佩恩中央铁路公司(Penn Central)的破产是华尔街所发生过的伤害最为严重的事件之一。这样一只蓝筹股,这样一家有着辉煌历史的公司,这样一家实力雄厚的企业,它的破产跟乔治·华盛顿桥(George Washington Bridge)的倒塌一样让人难以置信与无比震惊。整整一代投资者的信心都为之动摇,但人们没有想到在危险中也隐藏着机会,佩恩中央铁路公司上演了一出令人不可思议的惊天大逆转的好戏。

困境反转型公司的股价往往非常迅速地收复失地,克莱斯勒公司、福特公司、佩恩中央铁路公司、General Public Utilities公司以及许多其他公司的情况都已经证明了这一点。投资成功的困境反转型公司股票的最大好处在于在所有类型的股票中,这类股票的上涨和下跌与整个股票市场涨跌的关联程度最小。

我总是在自己的投资组合中保留一些稳定增长型公司的股票,因为在经济衰退或者经济低迷时期这类股票总能为我的投资组合提供很好的保护作用。你会看到1981~1982年,当整个国家的经济看起来即将崩溃并且股票市场随之也将崩溃时,百时美的股价表现却明显不同于整个股市,反而继续稳步上涨(见图7-4)。正如我们已经看到的那样,1973~1974年的股市大崩溃中它的表现就没有这么好了,当时没有一家公司能够幸免于难,另外这时这只股票的价格已经被严重高估。一般来说,在股市灾难发生时,百时美、凯洛格、可口可乐、MMM、Ralston Purina以及宝洁公司是投资者的好朋友,你知道它们将来也不会破产,并且很快它们的股票就会被市场重新估价,股价会重新恢复到以前的水平。

通过购买克莱斯勒公司的股票,我为麦哲伦基金赚了一大笔钱。1982年年初我开始购买它时股价是6美元(没有根据后来股票分割进行股价调整),然后我就一直看着这只股票在不到两年的时间里上涨了5倍,在5年的时间里上涨了15倍。我曾一度把我管理的基金资产的5%都投资在了克莱斯勒股票上,尽管我所持有的其他一些股票的上涨幅度更大,但没有一只股票能够像克莱斯勒对基金业绩的影响那么大,因为没有一只股票像克莱斯勒股票上涨时在基金资产中占的比重那么大,而且我甚至并不是在克莱斯勒股票的最低价位买入的。

在大多数正常情况下,两年时间内能从高露洁股票上获得50%的回报就应该感到相当满意了。你之所以选择购买稳定增长型公司的股票是因为你考虑的是从这种类型的股票上赚取利润要比从Shoney’s或者SCI这种快速增长型的股票上赚取利润更加稳定可靠。通常情况下,在我购买了稳定增长型股票后,如果它的股价上涨到30%~50%,我就会把它们卖掉,然后再选择那些相似的价格还没有上涨的稳定增长型股票反复进行同样的投资操作。

那些对克莱斯勒非常了解的投资者如果能够勇敢大胆地在每股1.50美元的最低价位抄底买入的话就会获得32倍的回报。无论买价是否最低,克莱斯勒公司股票的表现都十分令人满意。洛克希德公司(Lockheed)的股票同样如此,1973年它的股价只有1美元,甚至是在政府出资帮助它摆脱困境之后,你仍然可以在1977年以每股4美元的价格买入,然后在1986年以每股60美元的价格卖出,而我却错过了这只股票。

自1980年以来,稳定增长型公司的股票表现相当出色,但还算不上表现非常出色的明星股。由于大多数稳定增长型股票市值规模都非常庞大,能从百时美(见图7-4)及可口可乐这种大公司的股票上获得10倍的回报是十分罕见的。如果你拥有像百时美公司这样的稳定增长型股票,并且一两年内该股票上涨了50%,你就要怀疑这只股票是否已经上涨得足够高了,并且你得开始考虑要不要把它卖掉了。你希望从高露洁公司的股票上获得很高的投资收益率吗?除非你已经知道了高露洁公司将会有一些令人震惊的新发展,否则你不可能通过投资高露洁这样的稳定增长型股票成为百万富翁,就像你投资斯巴鲁汽车公司的股票迅速致富那样。

用绝对金额来衡量,我从克莱斯勒和佩恩中央铁路公司的复苏中赚到的钱最多,这是因为这两家大公司的股本很大,使我能够买入足够多的股票,也才能够对我管理的这只资产规模很大的基金业绩产生显著的影响。

事实上,当一个人鼓吹说他因为购买稳定增长型公司的股票(仅就此事而言任何其他公司股票都一样)上涨了2倍或者3倍时,你接下来应该问的问题是:“你这只股票持有了多长时间?”在很多情况下,投资人承担持有股票的风险却没有得到任何投资收益,股票持有人可能冒了风险却一无所获。

除了那些记忆中的失败公司之外,要列举出那些没能困境反转而从股市中消失的公司名单并不是一件容易的事,因为标准普尔500指数上市公司手册、股票走势图手册以及证券公司的记录中都已将这些上市公司剔除,从此在证券市场中再也不会听到这些公司的名字。要不是一想起购买这些未能困境反转却从此消失的公司的股票让我赔了不少钱的经历就让我头痛的话,我还会再把这些未能起死回生的公司名单列得更长一些,我真后悔不该买入这些失败公司的股票。

投资于稳定增长型股票能否获得一笔可观的收益,取决于你买入的时机是否正确和买入价格是否合理。正如你在宝洁公司的股票走势图中看到的,这家公司的股票在整个20世纪80年代的表现都非常出色,然而如果你是在1963年买的这只股票,那么你的投资仅能上涨4倍。用25年时间持有一只股票只能获得4倍的投资收益率的投资的确不怎么样,因为你获得的投资收益率简直跟购买债券或者持有货币基金差不多。

尽管有些公司未能困境反转会让投资者赔钱,但偶然几次的成功使得对于困境反转型公司的投资非常激动人心,并且总体而言投资这类公司股票的投资回报非常丰厚。

图7-3宝洁公司股票趋势图(PG)

困境反转型公司也有几种不同的类型,我曾在不同的时间持有过各种各样困境反转型公司的股票,其中一种是“出资挽救我们否则后果自负”(bail-us-out-or-else)类型,比如像克莱斯勒或者洛克希德公司,它们能否转危为安完全依赖政府能否提供相应的贷款担保。还有一种是“谁会想到”(who-would-have-thunk-it)类型的困境反转型公司,例如肯·爱迪生公司(Con Edison)。当时谁会想到一家公用事业公司的股票在1974年股价从10美元跌到3美元竟然会让投资者损失了那么多钱呢?谁又能想到这家公司的股价还会从3美元反弹到1987年的52美元让投资者赚了那么多钱呢?

还有一种“问题没有我们预料的那么严重”(little-problem-we-didn’t-anticipate)类型的困境反转型公司,例如三哩岛核电厂(Three Miles Island)。这家电厂发生的核事故并不像人们最初想象得那么严重,而当公司遇到的灾难比最初预料的小得多时往往会蕴藏着重大的投资机会。我从三哩岛核电厂的控股公司通用公共事业公司(General Public Utilities,GPU)的股票上赚了很多钱。任何一个投资者都可以做到这一点,你只需要有耐心,跟踪事态发展并且能够冷静地进行分析就足够了。

稳定增长型公司是像可口可乐、百时美、宝洁、贝尔电话、Hershey’s、Ralston Purina以及高露洁棕榄公司(Colgate-Palmolive)那样的公司。这些拥有数十亿美元市值的庞然大物的确并非那种反应敏捷的快速增长型公司,但是它们的增长速度要快于那些缓慢增长型公司。正如你在宝洁公司的股票走势图中(见图7-3)看到的,它的股票走势图并不像特拉华州平原那样平坦,但也不像珠穆朗玛峰那样陡峭。当你购买稳定增长型公司的股票时,你多少有点儿像站在了山麓丘陵之上,这种类型的公司盈利的年均增长率为10%~12%。

1979年,三哩岛核电站的核反应堆堆心熔毁发生核泄漏事故,[2]过了几年形势最终稳定下来。1985年,通用公共事业公司宣布它将重新启用另一个核反应堆,这个反应堆因1979年核事故而关闭了好几年,但并没有受到当时三哩岛核事故的影响。通用公共事业公司重新启用被关闭的核反应堆对于该公司的股票来说是一个利好的买入信号,其他电力公司同意分担治理三哩岛核污染的成本则是另一个更加利好的买入信号。从三哩岛的形势完全平稳下来到所有这些利好消息的出现为你提供了长达7年的低价买入机会。1980年这只股票跌到3.375美元的低价位,但是你在1985年下半年仍可以每股15美元的价格买入,然后一直看着它在1988年10月上涨到38美元。

稳定增长型公司股票

我尽量避开那些悲剧后果难以估量的公司股票,例如发生在印度的Union Carbide的工厂的博帕尔(Bhopal)灾难,这是一次可怕的有毒气体泄漏事故,致使数千人死亡,那些死难者的家庭要向Union Carbide索赔的金额会是多少仍然悬而未决。我购买了Johns-Manville的股票,但我发现根本无法估计这家公司承担的赔偿义务总金额到底有多少,于是我就忍痛赔了些小钱把这只股票给卖掉了。

图7-2沃尔玛公司(WMT)

还有一种“破产母公司中含有经营良好的子公司”(perfectly-good-company-inside-a-bankrupt-company)类型的困境反转型公司,例如世界最大的玩具连锁企业美国玩具反斗城公司。美国玩具反斗城公司从其母公司州际百货公司(Interstate De#cp_back">[3]的土地、300年的参天古木、酒店和两个高尔夫球场。

Pebble Beach公司的股票是不在交易所交易的场外交易股票。可能普通投资者并不熟悉,股价上涨了20多倍的Newhall土地农场公司(Newhall Land and Farming)的股票是纽约股票交易所上市的股票,十分显而易见。Newhall公司有两项重要的资产:位于旧金山湾区的克威尔大牧场(Cowell Ranch)和价值更大的距离洛杉矶市中心北部30英里的Newhall大牧场(Newhall Ranch)。这家公司在Newhall大牧场计划修建一个社区,社区里包括一个休闲公园和一个大型工业和办公综合性建筑,并且正在建设一个大型购物中心。

图7-1休斯敦工业(Hou)

加利福尼亚每天都有成千上万的人在上下班途中经过Newhall大牧场,那些参与Newhall开发业务的保险估价师、抵押贷款银行家以及房地产代理人肯定知道Newhall大牧场的财产包括哪些,也知道加利福尼亚的房地产价格平均上涨了多少,有多少住在Newhall大牧场周围的人比华尔街的分析师早好几年就看到了这片土地的巨大升值?他们之中又有多少人仔细研究过这只从20世纪70年代早期开始上涨了20倍并且从1980年以来又上涨了4倍的股票?如果我住在加利福尼亚,我肯定不会错过这只股票,至少,我希望我不会。

我曾经参观过一家名叫Alico的普普通通的佛罗里达州小型养牛公司,它距离佛罗里达州南部大沼泽地的拉贝尔镇不远。我所看到的不过是一些矮矮的从生松和小棕榈灌木林、一群在牧场上吃草的牛和20多个假装卖力工作的员工。这种景象并不让人感到兴奋,直到你计算出能以每股低于20美元的价格购买Alico的股票,并且10年后仅仅这块土地本身的价值就高达每股200多美元。一位名叫本·希尔·格里芬(Ben Hill Griffin)的精明老者一直在购买Alico的股票,等待着这只股票引起华尔街注意,现在他一定在这只股票上赚了大钱。

在我的投资组合中很难找到增长率为2%~4%的公司,因为如果公司的增长速度不是很快,它的股票价格也不会上涨很快。既然盈利增长才能使公司股价上涨,那么把时间浪费在缓慢增长型的公司上又有什么意义呢?

回溯至19世纪,政府为了鼓励修建铁路曾将一半土地送给了铁路大亨,因此很多上市的铁路公司,例如,伯林顿北方铁路公司(Burlington Northern)、太平洋联合铁路公司(Union Pacific)、圣达菲南太平洋铁路公司(Santa Fe Southern Pacific)都拥有大量的土地,这些公司有权在这些土地上开采石油和天然气、矿物以及伐木。

这并不表示公司董事会支付股息的做法是错误的,在许多情况下这可能是公司利润的最佳运用方式(见第13章)。

这些未被华尔街注意到的资产可能隐蔽在金属、石油、报纸、专利药品、电视台中,甚至隐藏在公司的债务中。佩恩中央铁路公司就曾发生过这样的情况。佩恩中央铁路公司走出破产保护之后,公司的巨额亏损可以税前抵扣,这意味着当它再次开始盈利时并不用缴纳所得税,那些年份公司所得税率高达50%,因此佩恩中央铁路公司浴火重生后就享有着50%的免税优势。

缓慢增长型公司的另一个确定的特点是定期慷慨地支付股息。正如我将在本书第13章中详细讨论的那样,当公司不能想出扩张业务的新方法时,它就会支付十分慷慨的股息。公司的经理更喜欢扩张公司业务,因为这样做可以增加他们的声望,相反他们不愿意支付高股息,因为这种做法只不过是一种机械性行为,根本不需要有什么创造性。

事实上,佩恩中央铁路公司可能是最佳隐蔽资产型公司。这家公司什么类型的隐蔽资产都有:抵扣所得税的巨额亏损、现金、佛罗里达州大量的土地、其他地方的土地、西弗吉尼亚的煤矿、曼哈顿的航空权。任何一个与佩恩中央铁路公司打过交道的人可能都会发现这家公司的股票非常值得购买,这只股票后来上涨了8倍。

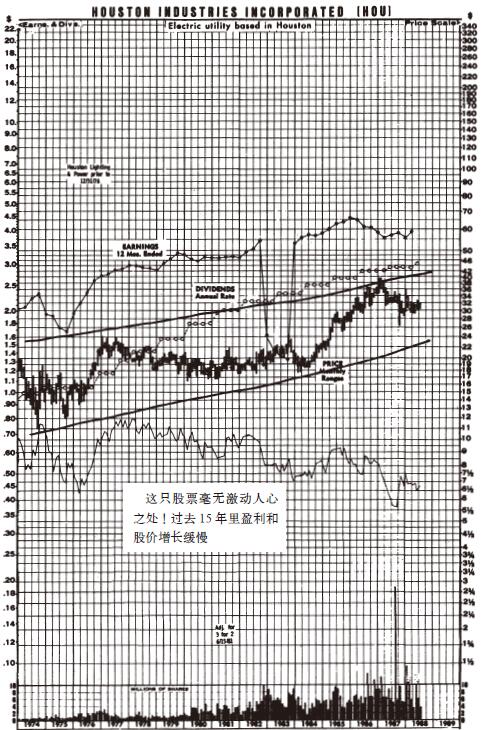

在股票走势图手册上很容易找到缓慢增长型公司的股票走势图,你的股票经纪人会提供这种股票手册,在当地图书馆中也可以找到。像休斯敦工业(Houston Industries)这样一家缓慢增长型公司的股票走势图(见图7-1)类似于特拉华州一马平川的地形图,正如你知道的,特拉华州根本没有山脉。将这张图与像火箭一样一飞冲天的沃尔玛公司的股票走势图比较一下,你就会明白沃尔玛公司肯定不是缓慢增长型公司(见图7-2)。

现在我持有Liberty公司(Liberty Corp.)的股票,这是一家保险公司,仅它拥有的电视台资产一项的价值就超出了我购买该公司股票的价格。一旦你发现电视台资产的价值相当于每股30美元,并且你看到股票的价格也是每股30美元,你可以算一算30美元减30美元等于多少,这个结果就是你投资这家很有价值的保险公司的成本——零。

后来汽车行业一度成了快速增长的行业,然后就轮到了钢铁行业、化工行业、电器设备行业以及计算机行业。现在即使是计算机行业的发展速度也放缓下来,至少这个行业中大型计算机和微型计算机部分的发展速度放慢了,IBM和Digital公司将来都可能变成缓慢增长型公司。

我真希望当时多买一些Telecommunication公司的股票,这是一家有线电视公司,1977年它的股价为12美分,10年后上涨到了31美元,上涨了250倍。我持有这家美国最大的有线电视公司的股票数量非常之少,主要是因为当时我没能认识到这家公司资产的真正价值。当时这家公司不仅收益少得可怜而且负债高得吓人,从传统的观点来看,有线电视并不是一项很有吸引力的业务,但是该公司的资产(表现为有线电视用户)的巨大价值远远超过了这些负面因素的影响,所有了解有线电视业务的人本来都应该能够认识到这一点,我本来也应该如此。

那些风行一时的快速增长行业早晚都会变成缓慢增长行业,许多预期这些行业将会持续快速增长的分析师和预言家会被事实无情地嘲弄。人们总是倾向于认为事情永远不会改变,但是事实证明改变永远不可避免。美国铝业公司(Aluminum Company of America,Alcoa)一度曾拥有像现在的苹果电脑公司一样的崇高声誉,因为当时铝业属于快速增长行业。20世纪20年代铁路公司是快速增长型公司,那时当沃尔特·克莱斯勒(Walter Chrysler)离开铁路行业去管理一家汽车工厂时,他不得不接受低一些的薪水,他被这样告知:“这是汽车行业,可不是铁路行业,克莱斯勒先生。”

我十分后悔的是,我一直只持有有线电视行业股票微不足道的仓位,从来没有追加投资更多的头寸,我根本没有理会同事莫里斯·史密斯(Morris Smith)的劝告,尽管他经常拍着我的桌子劝我多买一些有线电视行业的股票,他无疑是正确的,因为下面所说的重要原因。

目前最常见的缓慢增长型公司是电力公用事业(electric utility)上市公司,但是在20世纪五六十年代,电力公用事业公司却是快速增长型公司,那时它们的增长速度比国民生产总值增长高出两倍以上,它们是非常成功的公司,其股票也是表现最好的股票。随着人们不断安装中央空调和购买大冰箱、大冷柜,电费开支不断增加,电力行业成了高速发展的行业,美国主要的电力公用事业公司,特别是位于美国南部和西南部阳光地带的电力公司都在以两位数的速度扩张。20世纪70年代,由于电力成本的大幅度增加,消费者开始学会节约用电,电力公用事业公司也因此失去了增长的动力。

15年前,对于购买有线电视特许经营权的公司来说,每一个用户的价值相当于200美元,10年前即过了5年之后上升为400美元,5年前即过了10年之后上升为1000美元,而现在每一个用户的价值竟高达2200美元。在这个行业工作的人们一直都十分了解这些数据的变化,因此每个用户的价值大幅上升并不是什么秘密的信息。随着每个有线电视用户的价值不断上升,Telecommunication公司拥有的数百万用户本身就是一笔价值巨大的资产。

通常规模巨大且历史悠久的公司的预期增长速度要比国民生产总值稍快一些,这种公司并不是从一开始增长速度就很慢,它们在开始时也和快速增长型公司一样有着很快的增长速度,最后由于筋疲力竭停了下来,或者是因为它们已经到达了事业的顶峰,或者是因为它们耗尽了元气以至于不能再充分利用新的发展机会。当一个行业的整体增长速度慢下来时(每个行业似乎总会这样),该行业中绝大多数的公司也随之失去了增长的动力。

我想我之所以会错过这一切,是因为直到1986年我居住的镇上才安装了有线电视,而我的家里直到1987年才装了有线电视,因此我缺乏有线电视用户每年使用费总体上逐年大幅上升的第一手信息。曾经有人告诉我这个行业的情况,但就像有人可以告诉你他第一次经历陌生男女经第三者安排的约会一样,除非你亲身经历过,否则光听别人的话并不会产生什么真正的影响。

缓慢增长型公司股票

如果我们家早点装上有线电视,使我能早些看到我的小女儿贝丝是多么喜欢迪士尼动画频道,安妮是多么盼望看Nickelodeon电影节目,我的大女儿玛丽是多么欣赏音乐电视频道(MTV)的节目,卡罗琳是多么迷恋贝蒂·戴维斯(Bette Davis)[4]主演的老电影以及我自己是多么爱看CNN新闻和有线电视体育频道,可能我就会明白有线电视就像自来水或电力一样是每个家庭不可缺少的一种公用事业服务。可见,在分析公司及行业发展趋势时,个人亲身体验的价值是无法估量的。

我所划分的这6种股票类型中有3类与增长型股票有关。我将增长型股票细分为慢速增长(蜗牛)、中速增长(稳健)以及快速增长——快速增长型股票是最值得关注的超级股票。

投资隐蔽资产型公司的机会随处可见,当然,要抓住这种机会需要对拥有隐蔽资产的公司有着实际的了解,而一旦清楚了解了公司隐蔽资产的真正价值,所需要做的只是耐心等待。

一家具体公司的增长速度是快还是慢,要与整个国民经济的增长速度相比较而言。正如你可能会猜到的那样,缓慢增长型公司的增长速度非常缓慢,大致与一个国家国民生产总值(GNP)的增长速度相符,接近最近美国国民生产总值年平均增长速度约3%。快速增长型公司的增长速度非常快,有时一年会增长20%~30%甚至更高,正是在这种快速增长型公司中你才有可能找到最具有爆发性上涨动力的股票。

[1] 格列佛(Gulliver):英国作家斯威夫特的《格列佛游记》中的主人公。第一卷写的是格列佛在小人国(利立普特,Liliput)的遭遇,格列佛与利立普特人的大小比例为12∶1,那里的居民身高仅6 英寸(1 英寸=0.0254 米),格列佛置身其中,就像一座“巨人山”。——译者注

追踪计算机行业增长率这件事本身也已经成了一个行业,这个行业用无数的图形、表格和比较数据来分析说明各个行业的增长率。对于具体一家公司来说,计算其增长率在技术上更复杂一些,因为公司的增长率可以用多种方法来衡量:销售的增长、利润的增长、盈利的增长等,但是当你听到“成长型公司”时,你可以假定这家公司正在扩张,一年接一年,它的销售持续增长、产量持续增长、利润持续增长。

[2] 1979 年三哩岛核泄漏事故,通常简称“三哩岛事件”,是 1979 年 3 月 28 日发生在美国宾夕法尼亚州萨斯奎哈河三哩岛核电站的一次严重放射性物质泄漏事故。检查中才发现堆心严重损坏,约20 吨二氧化铀堆积在压力槽底部,大量放射性物质堆积在围阻体,少部分放射性物质泄漏到周围环境中。事故后,有关机构对周围居民进行了连续跟踪研究,研究结果显示,在三哩岛核电站为圆心的50 英里范围内的220 万居民中无人发生急性辐射反应,附近未发现动植物异常现象。但是,泄漏事故造成核电站二号堆严重损毁,直接经济损失达10 亿美元之巨。三哩岛核泄漏事故是核能史上第一起堆心融化事故,自发生至今一直是反核人士反对核能应用的有力证据。三哩岛核泄漏事故虽然严重,但未造成严重后果,究其原因在于围阻体发挥了重要作用,突显了其作为核电站最后一道安全防线的重要作用。在整个事件中,运行人员的误操作和机械故障是重要的原因,这提示人们,核电站运行人员的培训、面对紧急事件的处理能力、控制系统的友好性等细节对核电站的安全运行有着重要影响。——译者注

国家有国家的增长率(国民生产总值的增长率),行业有行业的增长率,同时公司也有其自己的增长率。无论什么样的经济实体,“增长”都意味着它今年做的(如制造汽车、擦皮鞋、卖汉堡)比去年更多。艾森豪威尔总统曾经说:“现在东西看起来比以前任何时候都要多。”这是对“经济增长”所下的一个非常好的定义。

[3] 1英亩=4046.856平方米。

一旦我确定了某一特定行业中的一家公司相对于同行其他公司而言规模是大是小之后,接下来我就要确定这家公司属于6种公司基本类型中的哪一种类型:缓慢增长型、稳定增长型、快速增长型、周期型、困境反转型以及隐蔽资产型。划分股票种类的方法几乎和股票经纪人的数量一样,非常多,但是我已经发现这6个基本类型完全可以涵盖投资者进行的所有有效分类。

[4] 贝蒂·戴维斯,原名鲁思·伊丽莎白·戴维斯(1908—1989),生于马萨诸塞州洛厄尔,卒于纽约。其代表作品包括:《女人,女人》《红衫泪痕》《老处女》《黑色胜利》《小狐狸》《彗星美人》《尼罗河上的惨案》。她两次获得奥斯卡金像奖,1977年美国电影研究院授予她终身成就奖。她曾获10次艾美奖项提名。——译者注